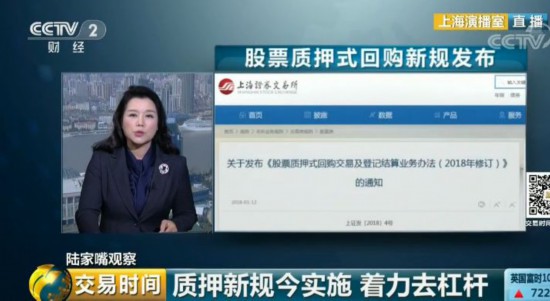

股市传来一则大消息!3月12日,《股票质押式回购交易及登记结算业务办法(2018年修订)》正式开始实施。对比此前的相关规定,修订后的新规对质押率、质押比例等方面划定红线。

股票质押回购到底是什么?这条新规意味着什么?

这么说吧,股票质押式回购交易,最通俗的理解,就是券商相当于一家当铺,股东把股票“当”掉换钱,之后再拿一笔钱赎回这些股票。现在,把股票“当掉”、“赎回”的规则,变了↓↓

规则怎么变?

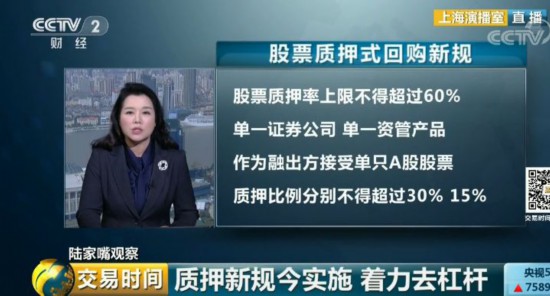

对比此前的规定来看,新规中明确股票质押率上限不得超过60%,单一证券公司、单一资管产品作为融出方接受单只A股股票质押比例分别不得超过30%、15%,

单只A股股票市场整体质押比例不超过50%。

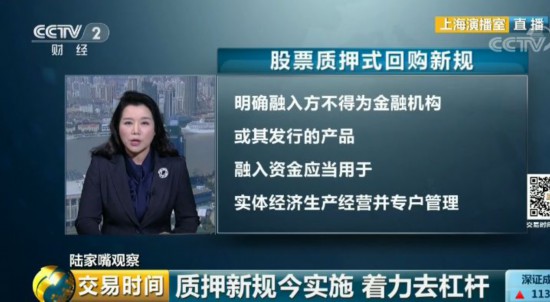

同时,新规对融入方的范围、融入资金存放、用途等具体条款也进行了完善。具体来看,

明确融入方不得为金融机构或其发行的产品,融入资金应当用于实体经济生产经营并专户管理,

融入方首笔初始交易金额不得低于500万元,后续每笔不得低于50万元,不再认可基金、债券作为初始质押标的。

新规的实施对行业将会带来哪些变化呢?下面是央视记者张昊的分析↓↓↓

规则变了,行业迎来四大变化↓

股票质押回购,意思是:像上市公司、大股东需要融资,用股票做质押,通过某个机构借钱,之后还了钱再解除质押。股权质押存在一定风险,比如股价大幅下跌,可能就会面临爆仓。这次新规出台,就对质押率等划定了红线。

第一点,行业发展更加有序。场内股票质押业务手续比较简单,流程也相对标准化,有些券商为了争抢客户,不惜降低成本抢项目,大打价格战。虽然业内人士都叫苦不迭,但是为了完成任务又不得不跟着降价,行业陷入恶性竞争。这次新规出台,对于融资门槛、资金用途、质押比例等都做了明确规定,可以督促行业从之前的“求量”转向“求质”,有序发展。

第二点,融资利率回升。在业务月报上我们看到,质押新规发布的当月,融资利率环比回升。其中,深市1月加权平均利率为6.52%,环比增加0.21个百分点;

沪市1月加权平均利率为6.58%,环比增加0.3个百分点。

目前,A股所有上市公司中,存在股权质押的公司大约有3400家,有10家质押比例超过70%。新规对大股东和个股质押做出严格约束,部分融资需求开始流向场外,配资等融资利率也就“水涨船高”。

第三点,质押率降低。2月份的时候部分股票股价快速下跌,一些公司质押股份跌破了预警线甚至是平仓线。对于质押率高的股东而言,降低质押率也是降低了他们爆仓的风险,对于券商而言,下调质押率可以降低他们的违约风险。这次新规限定了质押率上限,其实是划定了更大的安全区间。

第四点,通道业务规模收缩。通道业务的意思是,银行是出资方,券商、信托、基金公司是通道,银行的钱通过通道借给上市公司。以前通道型产品占的比例不少,但是有的通道业务层层嵌套,风险不可控,很多违规项目都是通道业务,所以要去通道化。

这次新规的出台,其实就是通过划定红线划出了安全区域,不仅对行业来讲发展更加健康有序,对于中小投资者而言,也将得到更好的保护。

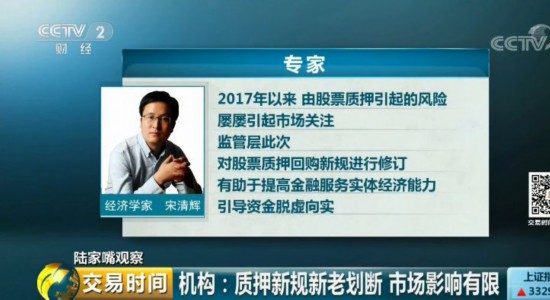

各大机构、经济学家解读↓

股票质押式回购新规提高了准入条件,从规模和渠道上限制了股权质押融资规模,这对市场有什么影响,来看机构和专家的观点。

国金证券认为,由于新规的实施采取新老划断的原则,并且存量业务中受新规影响的规模不大,加上监管层与市场积极沟通,对市场冲击有限。

天风证券认为,金融机构股票质押业务本身占比就不高,我国金融机构持有工商企业股权本身就受限,银行理财、信托计划等持有股票比重也不大。散户的特点是主体庞大。但由于大部分散户持股市值不大,自然股票质押市值也不大。

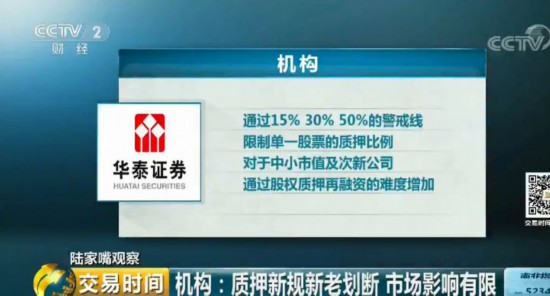

华泰证券认为,质押新规通过提高准入条件,从规模和渠道上限制股权质押融资规模,通过15%、30%、50%的警戒线限制单一股票的质押比例,对于中小市值及次新公司通过股权质押再融资的难度增加。

著名经济学家宋清辉认为,2017年以来,由股票质押引起的风险屡屡引起市场关注。在此背景下,监管层此次对股票质押回购新规进行修订,有助于提高金融服务实体经济能力,引导资金“脱虚向实”。